الگوی سقف و کف دوقلو در تحلیل تکنیکال ارز دیجیتال + نحوه صحیح استفاده

الگوهای قیمت در تحلیل تکنیکال کلاسیک می توانند به ترتیب نشان دهنده ادامه یا پایان یافتن روند قیمت در نمودار باشند. یکی از معروفترین الگوهای بازگشتی در تحلیل تکنیکال، الگوی سقف و کف دوقلو است. شناسایی دقیق این الگو در انتخاب نقاط خرید و فروش صحیح ارزهای دیجیتال نقش بسزایی دارد. در این مطلب قصد داریم بهبررسی آنچه باید درباره این الگوی کلاسیک بدانید، بپردازیم. تا پایان با ما همراه باشید.

مفهوم الگوهای کلاسیک سقف و کف دوقلو

الگوی سقف و کف دوقلو در پایان روندها شکل میگیرد. اگر با روند نزولی در نمودار روبهرو باشیم، الگوی کف دوقلو ایجاد میشود. برعکس الگوی سقف دوقلو نیز در انتهای روند صعودی بهوجود میآید. امکان شکلگیری این مدل از الگوهای کلاسیک، در تایم فریمهای مختلف وجود دارد. در هر صورت شناسایی آن، سیگنال بسیار مهمی برای پیشبینی تغییر روندها در نمودار بهشمار میرود.

البته باید توجه داشته باشید که تنها وقتی میتوان الگوهای قیمت را تشخیص داد که بهطور کامل در نمودار ظاهر شوند. برای مثال لازم است در کنار توجه به آنها، از سایر ابزارهای تحلیل تکنیکال ارز دیجیتال برای تشخیص بهموقع نقاط ورود و خروج به معاملات رمزارزها استفاده کنید. بهعنوان مثال میتواند به اندیکاتور RSI اشاره کرد که برای تشخیص مناطق اشباع خرید و فروش در نمودار کاربرد دارد.

در اینجا لازم است که هر یک از الگوهای سقف و کف دوقلو را بهصورت جداگانه مورد بررسی قرار دهیم.

-

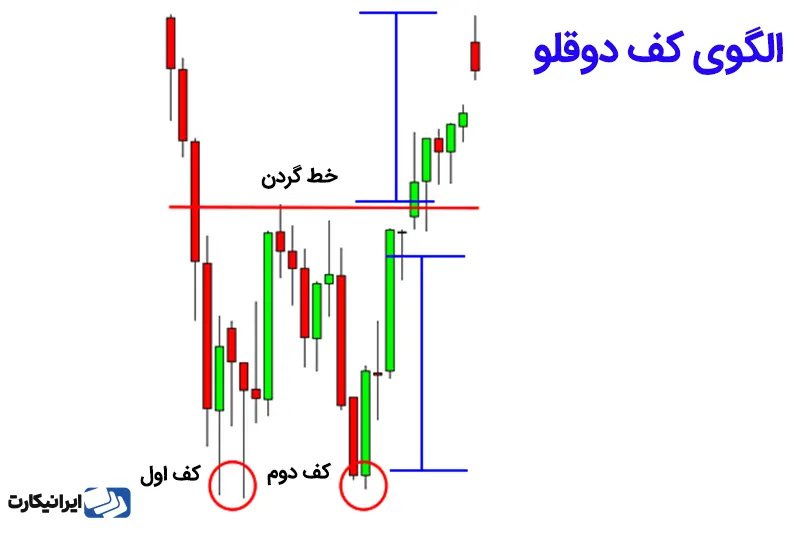

الگوی کف دوقلو (Double Bottom)

به زبان ساده الگوی کف دوقلو بهشکل حرف انگلیسی W در پایان روند نزولی نمودار قیمت ظاهر میشود. به این ترتیب که دو کف قیمت تقریبا در یک سطح در فاصله کمی از یکدیگر بهوجود میآیند. در عین حال یک خط گردن (Neckline) نیز وجود دارد که بهعنوان مقاومت عمل میکند. تا زمانی که الگوی کف دو قلو کامل شود، خط گردن شکسته نمیشود.

شکلگیری الگوی کف دوقلو در نمودار نشاندهنده پایان روند نزولی و شروع روند صعودی است. معاملهگران با تجربه با مشاهده الگوی کف دوقلو منتظر میمانند که قیمت به محدوده بالاتر از خط گردن برسد و سپس وارد پوزیشن خرید یا لانگ میشوند.

حتی بعضی از معاملهگران محتاط منتظر پولبک نمودار به خط گردن نیز میمانند و پس از آن وارد معامله میشوند. البته ممکن است که گاهی اوقات این تصمیم به قیمت از دست رفتن فرصت معامله تمام شود. ورود به معامله قبل از شکستن خط گردن بهصورت کامل، تصمیم پر ریسکی است که ممکن است ضرر و زیان جدی را بهدنبال داشته باشد.

اعتبار الگوی کف دوقلو

چه زمانی میتوانی به الگوی سقف و کف دوقلو اعتماد کرد؟ این پرسش بسیار مهمی است که باید حتما به آن پاسخ دهیم. بهطور کلی یک نکته عمومی برای ارزیابی اعتبار تمام الگوهای کلاسیک در تحلیل تکنیکال وجود دارد. هر چه الگو در تایم فریم بزرگتری شکل بگیرد، اعتبار آن بیشتر است.

موضوع بعدی که باید روی آن تمرکز کنید، حجم معاملات است. در محدوده شکلگیری الگوها حجم معاملات بهطور محسوسی افزایش پیدا میکند. بهعنوان مثال در محدوده کف دوقلو یا خط گردن در این الگو باید شاهد حجم معاملات بالایی باشد. در غیر این صورت اعتبار آن تا حدی زیر سوال میرود.

اگر کف دوقلو دقیقا روی یک قیمت ایجاد شود، اعتبار آن افزایش مییابد. هر چند که ممکن است کف دوم به مقدار کمی در حدود 2 درصد پایینتر تشکیل شود. ضمنا اختلاف قیمت بین کف و خط گردن نیز در این الگو نباید خیلی زیاد باشد. معمولا 10 درصد اختلاف قیمت منطقی بهحساب میآید.

هدف سود در الگوی کف دوقلو

سوال مهم دیگر این است که بعد از مشاهده الگوی کف دوقلو، حد سود و ضرر را در پوزیشن معاملات چگونه تعیین کنیم؟ پیشنهاد میکنیم که حد ضرر معامله خود را دقیقا روی محدوده کف دوم تعریف کنید. برای تعیین حد سود معامله، ابتدا فاصله بین خط گردن و بالاترین نقطه در طول روند نزولی نمودار را اندازه بگیرید. تجربه نشان میدهد که میتوانید حد سود را بهاندازه 50 تا 66 درصد مقدار اندازهگیری شده در نظر بگیرید.

استراتژی معامله با الگوی کف دوقلو

همانطور که اشاره کردیم، با مشاهده الگوی کف دوقلو باید وارد پوزیشن معاملاتی لانگ یا خرید شوید. بار دیگر لازم است تاکید کنیم که حتما تا زمان شکستن خط گردن منتظر بمانید.

برای ارزیابی بهتر اعتبار الگوی کف دوقلو از اندیکاتور RSI استفاده کنید. اگر اندیکاتور مقدار زیر 30 را نشان میداد، بهمعنی آن است که نمودار در محدوده اشباع فروش قرار دارد. این سیگنال تایید کننده پایان روند نزولی و آغاز روند صعودی جدید در نمودار است. در زمان ثبت سفارش حتما حد سود و ضرر را طبق آنچه بالاتر بیان کردیم، تعیین کنید. بنابراین حد سود مساوی با ارتفاع کف و حد ضرر برابر با کف دوم خواهد بود.

-

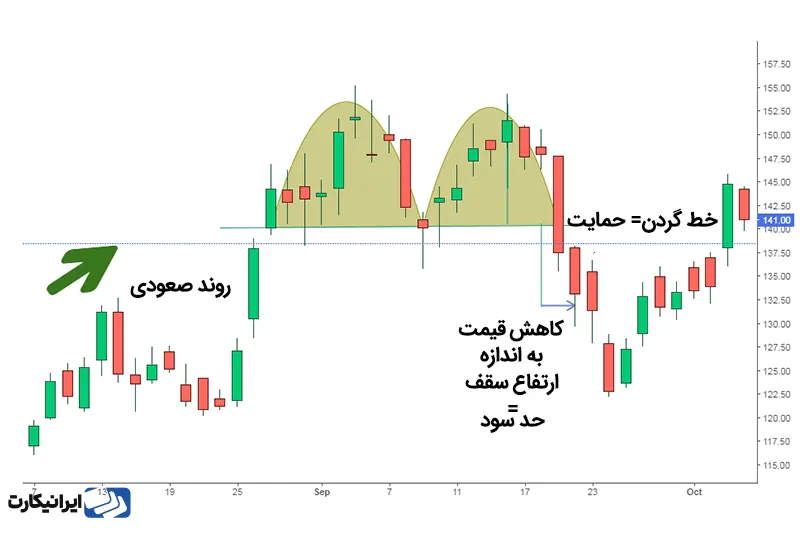

الگوی سقف دوقلو (Double Top)

در ادامه معرفی الگوی سقف و کف دوقلو، نوبت به الگوی سقف دوقلو میرسد. الگوی سقف دوقلو بهشکل حرف انگلیسی M در پایان روند صعودی نمودار قیمت ظاهر میشود. به این ترتیب که دو سقف قیمت تقریبا در یک سطح در فاصله کمی از یکدیگر ایجاد میشوند. همچنین یک خط گردن (Neckline) نیز وجود دارد که بهعنوان حمایت عمل میکند. تا زمانی که خط گردن شکسته نشود، الگو بهصورت کامل تایید نمیگردد.

شکلگیری الگوی سقف دوقلو در نمودار نشاندهنده پایان روند صعودی و شروع روند نزولی است. بنابراین باید از این الگو برای بستن پوزیشنهای معاملاتی لانگ یا باز کردن پوزیشنهای شورت استفاده کنید.

اعتبار الگوی سقف دوقلو

معیارهای ارزیابی اعتبار الگوی سقف دوقلو چیست؟ نکتهای که درباره تایم فریم شکلگیری الگوی کلاسیک ذکر کردیم، در اینجا نیز صدق میکند. همچنین حجم معاملات را نیز باید با دقت زیر نظر بگیرید. تجربه نشان میدهد که بیشترین حجم معاملات در شکلگیری الگوی سقف دوقلو حوالی سقف اول ثبت میشود.

اگر سقف دوقلو دقیقا روی یک قیمت ایجاد شود، اعتبار آن افزایش مییابد. هر چند که ممکن است سقف دوم به مقدار کمی در حدود 2 درصد بالاتر تشکیل شود. ضمنا اختلاف قیمت بین کف و خط گردن نیز در این الگو نباید خیلی زیاد باشد. معمولا 10 درصد اختلاف قیمت منطقی بهحساب میآید.

هدف سود در الگوی سقف دوقلو

بعد از مشاهده این الگو در نمودار برای باز کردن پوزیشن معاملاتی باید حد سود و زیان تعیین کنید. ضرر معامله خود را دقیقا روی محدوده سقف دوم تعریف کنید.

برای تعیین حد سود معامله، ابتدا فاصله بین خط گردن و پایینترین نقطه در طول روند صعودی نمودار را اندازه بگیرید. تجربه نشان میدهد که میتوانید حد سود را بهاندازه 50 تا 72 درصد مقدار اندازهگیری شده در نظر بگیرید.

استراتژی معامله با الگوی سقف دوقلو

الگوی سقف دوقلو برای باز کردن پوزیشن معاملاتی شورت بهشما کمک میکند. حتما تا زمان شکستن خط گردن برای تایید شکلگیری کامل الگو منتظر بمانید. برای ارزیابی بهتر اعتبار الگوی سقف دوقلو نیز میتوانید از اندیکاتور RSI استفاده کنید.

اگر اندیکاتور مقدار بالای 70 را نشان میداد، به معنی آن است که نمودار در محدوده اشباع خرید قرار دارد. این سیگنال تایید کننده پایان روند صعودی و آغاز روند نزولی جدید در نمودار است.

تارگت و استاپ لاس نیز همانند الگوی قبل تعیین می شوند. به این ترتیب حد سود مساوی با ارتفاع کف و حد ضرر برابر با کف دوم خواهد بود.

آیا ممکن است الگوی کف دوقلو یا سقف دوقلو نقض شوند؟

الگوهای کف و سقف دوقلو در صورت شناسایی میتوانند بسیار سودده باشند با این حال لازم است بدانید همه الگوهای کلاسیک در تحلیل تکنیکال ۱۰۰ درصد رخ نمیدهند. بلکه در بسیاری از موارد ممکن است حتی نقض هم شوند. اگر الگوی کف دوقلو یا سقف دوقلو را در نظر بگیرد ممکن است واکنش به خط گردن برخلاف انتظار و در جهت عکس صورت بگیرد. در چنین شرایطی الگو نقض میشود. به این ترتیب تنها راه نجات از ضرر بیش از حد استفاده از استاپ لاس یا حد ضرر خواهد بود.

سقف و کف دوقلو، ساده اما پر سود!

آنچه باید درباره الگوی سقف و کف دوقلو بدانید را بررسی کردیم. یکی از مهمترین مزایای الگوهای کلاسیک این است که تشخیص آنها روی نمودار قیمت کار نسبتا سادهای است. در عین حال باید توجه داشته باشید که نمیتوانید بهتنهایی این الگوها را مبنای تصمیمگیری برای خرید و فروش رمزارزها در نظر بگیرید. پیشنهاد میکنیم که حتما در کنار الگوهای قیمت بهسراغ اندیکاتورها نیز بروید تا دقت نتایج تحلیل تکنیکال خود را افزایش دهید.