پرایس اکشن Price Action چیست؟

پرایس اکشن یکی از سبکهای معاملاتی جذاب است که توسط تحلیلگران بازارهای مالی مورد استفاده قرار میگیرد. این روش معاملاتی تفاوت زیادی با سایر سبکها دارد و روی چارت قیمتی و تاریخچه قیمت مانور میدهد. شما با یادگیری price action میتوانید دید بهتری نسبت به بازار داشته باشید و بدون استفاده از اندیکاتور یا ابزارهای مختلف شروع به معامله کنید و سود خوبی از طریق معاملات خود به دست آورید. صرف نظر از اینکه در مورد بازار مالی سهام، اوراق قرضه، فارکس یا ارزهای دیجیتال صحبت کنیم، پرایس اکشن به حرکت قیمت یک دارایی در طول زمان، بر روی نمودار اشاره دارد. پرایس اکشن اساس تمام تحلیلهای فنی است. در این مقاله بررسی خواهیم کرد که پرایس اکشن چیست، چه مزایا و معایبی دارد و انواع سبکهای price action کداماند. اگر میخواهید با این سبک معاملاتی آشنا شوید، از شما دعوت میکنیم تا انتهای این مقاله با ما همراه باشید.

سبک معاملاتی پرایس اکشن چیست؟

پرایس اکشن (price action)، یک سبک معاملاتی تحلیل تکنیکال است که به مطالعهی رفتار قیمت داراییها در روندهای کوتاه مدت، میان مدت و بلند مدت میپردازد. در این سبک از اندیکاتورها یا ابزارهای مختلف استفاده نمیشود، بلکه هدف اصلی تمرکز روی حمایت و مقاومتهای مهم دارایی است. در واقع پرایس اکشن الگوهای قیمتی را شناسایی و آنالیز میکند تا روند تغییر قیمت دارایی را مشخص کند. در واقع Price Action در مورد نحوه رفتار قیمت در روندهای کوتاه مدت، میان مدت و بلند مدت است.

به بیان ساده، پرایس اکشن منعکس کننده عدم تعادل بین عرضه و تقاضا در یک بازار است و معامله گران با استفاده از آن قیمت و حرکات آن را بدون نیاز به اندیکاتورهای فنی تشخیص میدهند. جالب است بدانید پرایس اکشن پایه و اساس تمام تحلیلهای تکنیکال است و برای شناسایی سطوح دقیق ورود و خروج از بازار، استفاده میشود.

این روش نه تنها برای معامله گران متوسط مناسب است، بلکه برای معامله گران مبتدی نیز بسیار خوب عمل میکند. در واقع، ثابت شده است که به معامله گران کمک میکند تا در طول زمان، بتوانند سودهای ثابت کسب کنند. چراکه پرایس اکشن یک سبک معاملاتی انعطافپذیر است که میتوان از آن در همه بازارهای مالی استفاده کرد. با استفاده از این سبک معاملاتی میتوانید دید بهتری نسبت به بازار داشته باشید و سبدهای معاملاتی هوشمندانهای بچینید.

پرایس اکشن تریدر کیست؟

به معاملهگرانی که از پرایس اکشن برای انجام معاملات خود استفاده میکنند، اصطلاحا «پرایس اکشن تریدر» گفته میشود. این مدل از تریدرها برای ورود به معاملات از اطلاعاتی همچون حجم اطلاعات، الگوهای نموداری و نوسانات قیمتی استفاده میکنند.

تریدرهای پرایس اکشن دیدگاه سادهای نسبت به داراییها دارند و با بررسی موارد کلی سعی میکنند که به درک بهتری از بازار برسند. در واقع این تریدرها میدانند که بازار چگونه حرکت میکنند و الگوی رفتاری آن چگونه است. بنابراین میتوانند در بازارهای مالی مختلف ترید کرده و معاملات خود را با سود قابل توجهی ببندند.

روش تحلیل پرایس اکشن چگونه و توسط چه کسی ابداع شد؟

یکی از چهرههای افسانهای که در شکلدهی دنیای تجارت به شکل امروزی آن نقش داشت، Munehisa Homma است که بهعنوان پدر معاملات پرایس اکشن شناخته میشود. او استفاده از نمودارهای کندل استیک را به عنوان روشی برای یافتن فرصتهای معاملاتی اختراع کرد. هوما اولین معاملهگری بود که توانست نقاط ورود با احتمال بالا را در یک بازار از طریق الگوهای پرایس اکشن ساده شناسایی کند.

Munehisa Homma یا Sokyu Homma، که از ۱۷۲۴ تا ۱۸۰۳ زندگی میکرد، در اصل یک تاجر برنج از ساکاتای ژاپن بود که در قرن هجدهم در بورس برنج Dojima، متخصص معاملات آتی برنج شد. یکی از بزرگترین عواملی که در موفقیت هوما نقش داشت، سیستمی بود که او برای شناسایی الگوها و روندهای مکرر در قیمت گذاری، ابداع کرد. در حالی که دارایی خالص او به طور دقیق مشخص نیست، برآوردها نشان میدهد که کل درآمد او از معاملات حدود ۱۰ میلیارد دلار به ارزش پول امروز ایالات متحده بود!

او الگوهای قیمت را روی کاغذ روغنی برنج میکشید تا کم ترین، بیشترین، نقطه باز و بسته شدن قیمت هر روز را ثبت کند. او شروع به نامگذاری این الگوها و علائم کرد که برخی از آنها امروزه به عنوان الگوهای شمعدانی ژاپنی رایج است. سپس از آنها برای پیش بینی جهت آینده برنج استفاده کرد.

کشف الگوهای پرایس اکشن به جای مانده از حرکت قیمت برنج به هوما برتری بزرگی نسبت به سایر معامله گران در زمان خود داد و همراه با اشتیاق و مهارت او برای تجارت، این مزیت باعث شد که او به یکی از موفقترین معامله گران تبدیل شود. او اولین کسی بود که به مزایای تمرکز توجه بر حرکت قیمت بازار برای پیش بینی پی برد. هوما متوجه شد که پرایس اکشن نشان دهنده روانشناسی بازار است و از آن به نفع خود استفاده کرد.

پس از هوما، ریچارد ویکوف یک تاجر و سرمایه گذار مشهور سهام در پرایس اکشن بسیار شناخته شده است. ریچارد ویکوف اولین معاملهگری است که حجم را با حرکت قیمت، تحلیل میکند. ریچارد ویکوف در زمان خود یک شخصیت مشهور بازار سهام، بنیان گذار و سردبیر مجله وال استریت (آن را در سال ۱۹۰۷ تأسیس کرد) بود که نظریه بازار را بر اساس چرخه قیمت ارائه کرد.دو قانون مهم Wyckoff وجود دارد که باید به خاطر بسپارید:

- حرکت قیمت هرگز یکسان نیست.

- بازار منحصر به فرد است و هر بار تغییرات قیمتی متفاوتی ایجاد میکند.

اصطلاحات رایج پرایس اکشن

سبک پرایس اکشن اصطلاحات زیادی دارد. هر یک از این اصطلاحات کاربرد متفاوتی دارند و در شرایط مختلف مورد استفاده قرار میگیرند. اگر میخواهید نتیجه مطلوبی از پرایس اکشن به دست آورید، لازم است که این اصطلاحات و کارایی آنها را بهطور کامل یاد بگیرید. در ادامه به معرفی برخی از مهمترین این اصطلاحات خواهیم پرداخت.

| اصطلاح | توضیح کوتاه |

|---|---|

| حمایت و مقاومت (Support and Resistance) | نقاط قیمتی که در آنها تقاضا (حمایت) یا عرضه (مقاومت) در بازار به طور معمول تغییر میکند. |

| خط روند (Trend lines) | خطوط رسم شده بر روی نمودار قیمت که روند حرکت بازار را نشان میدهند. |

| الگوهای نمودار (Chart Patterns) | الگوهایی در نمودارهای قیمتی که نشاندهندهی رفتارهای خاص بازار هستند. |

| کندل استیک (Candlestick) | نوعی نمودار برای نمایش قیمتهای بازگشایی، بسته شدن، بالاترین و پایینترین قیمت در یک دوره زمانی مشخص. |

| بریک اوت (Breakout) | وقتی قیمت از یک الگوی نموداری یا سطح حمایت/مقاومت عبور میکند. |

| پولبک (Pullback) | حرکت قیمتی موقت که در جهت مخالف روند کلی اتفاق میافتد. |

| نسبت ریسک به ریوارد (Risk/Reward Ratio) | نسبت بین میزان ریسک پذیرفته شده در یک معامله و پتانسیل سود آن. |

| استاپ لاس (Stop Loss) | دستوری برای بستن یک معامله به منظور جلوگیری از ضررهای بیشتر. |

| حجم (Volume) | تعداد سهام یا قراردادهایی که در یک دوره زمانی مشخص معامله شدهاند. |

سطوح حمایت و مقاومت (Support and Resistance)

سطوح حمایت و مقاومت از نقاط مهم یک چارت قیمتی هستند که نقش مهمی در تصمیمگیری معاملهگران برای خرید و فروش دارند. سطح حمایتی نقطهای است که در آن قیمت ارز توسط سرمایهگذاران حمایت شده و خریداران دوست دارند که در این نقطه شروع به خرید کنند. در نقطهی مقابل، سطح مقاومت سطحی است که با برخورد قیمت به آن فروشندگان داراییهای خود را به فروش میرسانند، چون احتمالا برگشت قیمت از این نقطه زیاد است. در واقع حمایت و مقاومت سطوحی در نمودار قیمت هستند که به عنوان مانعی برای حرکت بیشتر عمل میکنند.

خط روند (Trend lines)

«خط روند» یا «ترند لاین» به خطی گفتی میشود که برای تعیین روند حرکتی یک ارز کشیده میشود. این خط بهصورت موربی شکل رسم میشود و به دو نوع صعودی و نزولی تقسیم میشود. خط روند اوج و فرود نقاط در نمودار را به هم متصل میکند تا جهت قیمت در بازار مشخص شود.

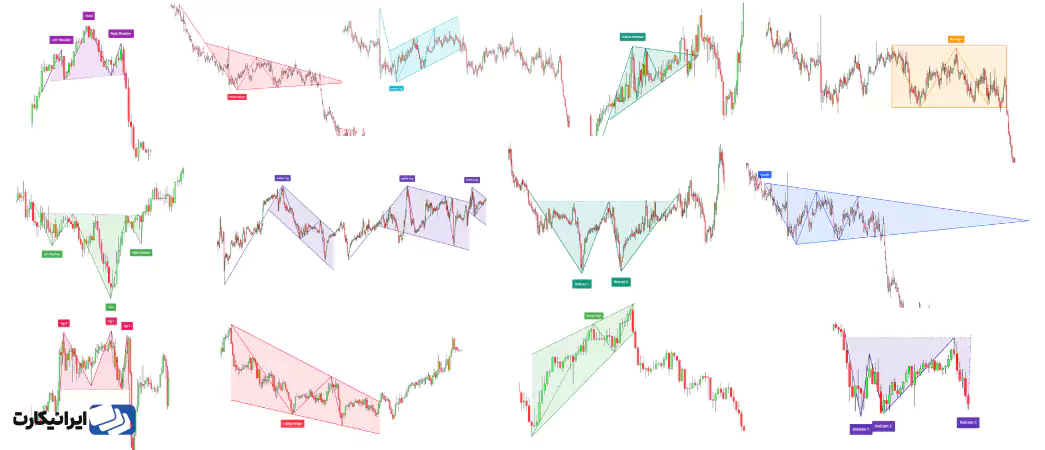

الگوهای نمودار (Chart Patterns)

الگوهایی قابل شناسایی در نمودار وجود دارند که اطلاعاتی را در مورد تغییرات احتمالی قیمت به معامله گران نشان میدهند. چراکه این الگوها بر اساس رفتار معاملهگران و سرمایهگذاران در طول زمان تشکیل میشود. با استفاده از این الگوها میتوان دارایی مورد نظر را تحلیل کرد و بر اساس آن وارد معامله شد. به عنوان برخی از بهترین الگوهای کلاسیک میتوان به الگو مثلث، الگو پرچم و الگو سر و شانه اشاره کرد.

کندل استیک (Candlestick)

«کندل استیک» یا «نمودار شمعی» نوعی نمودار قیمتی است که در طول یک زمان مشخص شکل میگیرد. کندل استیک شامل کندلهای پشت سر همی میشود که با استفاده از آنها میتوان قیمت یک دارایی و روند آن را پیشبینی کرد. کندلها به شما میگویند که قیمت دارایی در یک بازه زمانی چگونه تغییر کردهاست. این شمعها نشاندهنده باز شدن، بسته شدن، بالاترین و پایینترین نقطه قیمت در یک بازه زمانی معیین است. همچنین برای تشخیص الگوهای خاص و پیش بینی عملکرد قیمت در آینده از آنهای استفاده میشود.

بریک اوت (Breakout)

زمانی که قیمت دارایی یک سطح مهم را میشکند و بالاتر یا پایینتر از سطح حمایت یا مقاومت حرکت کند، گفته می شود که آن سطح را شکسته است یا اصطلاحا میگوییم «بریک اوت» رخ داده است. شکستها میتوانند سیگنالهای قوی خرید و فروش تلقی شوند.

پولبک (Pullback)

پولبک اصطلاحی است که هنگام برگشت قیمت به سمت مقاومت یا حمایتهای شکسته شده به کار برده میشود که به عنوان فرصتهایی برای ورود به معاملات در جهت روند استفاده میشوند.. پولبک مهر تاییدی برای ادامه روند تشکیل شده است و از اهمیت بالایی برخوردار است.

نسبت ریسک به ریوارد (Risk/Reward Ratio)

«نسبت ریسک به ریوارد» یکی دیگر از اصطلاحات کاربردی پرایس اکشن است که برای محاسبهی میزان ریسک یا ضرر معامله مورد استفاده قرار میگیرد. ریسک به ریوارد، مقدار سود بالقوه را با مقدار زیان احتمالی مقایسه میکند و به معاملهگران در تصمیم گیری برای ورود به معامله کمک میکند.

استاپ لاس (Stop Loss)

حد ضرر یا استاپ لاس به منظور جلوگیری از متحمل شدن ضررهای بیشتر برای معاملات تعیین میشود. در واقغ محدودهای است که به عنوان حد ضرر در نظر گرفته میشود تا خطرات و ریسک مربوط به معاملات را کاهش دهد.

حجم معامله (volume)

به تعداد کل واحد یا توکنهای خرید و فروش شده در یک معامله را حجم معامله مینامند. میتوان از حجم معامله برای تایید سیگنالها استفاده کرد.

انواع سبکهای پرایس اکشن

قبل از این که شروع به استفاده از پرایس اکشن برای انجام معاملات خود بکنید، لازم است که انواع سبکهای آن را بشناسید. در حالت کلی دو نوع سبک کلاسیک و مدرن برای پرایس اکشن در نظر گرفته میشود. هر یک از این سبکها ویژگیها و مزایای خاص خود را دارند و به نوبهی خود گزینهی مناسبی برای انجام معاملات به روش پرایس اکشن محسوب میشوند. در ادامه هر یک از انواع سبکهای پرایس اکشن را بهطور کامل مورد بررسی قرار دادهایم.

پرایس اکشن کلاسیک

پرایس اکشن کلاسیک یکی از انواع پرایس اکشن است که توسط افراد کهنه کار شکل گرفته است. این نوع سبک معاملاتی به کندلها و الگوهای کندلی وابسته است. افرادی که از این سبک استفاده میکنند، معتقدند که کندلها نقش مهمی در تعیین روند و حرکت قیمتی داراییها دارند. وایکوف، ال بروکس، کندل استیک، هارمونیک و… از جمله مهمترین الگوهایی هستند که در پرایس اکشن به سبک کلاسیک مورد استفاده قرار میگیرند.

1) Richard Wyckoff

ریچارد ویکوف در دهههای اولیه قرن بیستم همزمان با چارلز داو، جسی لیورمور و دیگر چهرههای شاخص تحلیل بازار، درباره بازارهای مالی نوشت. رویکرد او به تحلیل تکنیکال معروف به روش Wyckoff تا حال حاضر نیز به همین نام باقی مانده است.

روش وایکوف یک رویکرد تحلیل تکنیکال است که میتواند به سرمایه گذاران کمک کند تا تصمیم بگیرند چه دارایی را در چه زمانی بخرند. نظریه Wyckoff در مورد عواملی است که باعث حرکت قیمت دارایی میشود. چهار مرحله چرخه بازار از نظر وی شامل انباشت، نشانه گذاری، توزیع و کاهش ارزش است.

طبق قوانین Wyckoff، روند قیمت هرگز دقیقاً تکرار نمیشود و روندها باید در مقایسه با رفتار آنها در گذشته، بررسی شوند. روش وایکوف میتواند به سرمایه گذاران کمک کند تا تصمیمات غیر احساسی و آگاهانهتری در مورد زمان خرید و فروش در بازارهای مالی بگیرند.

2) Al Brooks

ال بروکس، دکتر، تاجر حرفهای، نویسنده، مدرس، و ارائه دهنده اتاق بازرگانی است که ۳۰ سال چشم پزشک بود اما شغل خود را ترک کرد و به یک تریدر حرفهای تبدیل شد. وی معتقد است که در نمودار قیمتی کوچکترین جزییات نیز مهم هستند. خلاصهای از روش ال بروکس عبارت است از:

مفیدترین تعریف پرایس اکشن برای یک معاملهگر، هرگونه تغییر در قیمت در هر نوع نمودار یا فریم زمانی است. کوچکترین واحد تغییر تیک است که برای هر بازار ارزش متفاوتی دارد. مهمترین تصمیم برای معامله گران این است که آیا بازار در یک روند مشخص هست یا نه. برای تصمیم گیری باید حرکت قیمت را در نمودار خود بخوانند. چرا که ۵۰ درصد احتمال دارد که تیک بعدی بالا باشد و ۵۰ درصد احتمال کاهش آن وجود دارد.

پرایس اکشن مدرن

پرایس اکشن مدرن نسبت به روش قبلی کاملتر است چون علاوه بر کندلها از سطوح مقاومت، عرضه و تقاضا نیز استفاده میکند. از سبکهای پرایس اکشن مدرن میتوان به سبک ای سی تی، ار تی ام، لنس بگز و… اشاره کرد.

1) The Inner Circle Trader (ICT)

بنیان گذار این سبک مایکل هادلسون است که ۲۰ سال سابقه معاملهگری در بازارهای مالی را دارد. با استفاده از این سبک پرایس اکشن میتوان رفتار موسسات مالی یا به اصطلاح بازار سازان را پیش بینی کرد و از روند قیمت را بهتر درک نمود. در واقع هدف پرایس اکشن ICT این است که به سرمایه گذاران خرد نشان دهد چگونه مانند موسسات مالی بزرگ رفتار و کسب سود کنند. این سبک در میان معامله گران فارکس بسیار محبوب است.

2) (RTM) Read The Market

به عنوان یکی از سبکهای پرایس اکشن نوین شناخته میشود. پرایس اکشن RTM در این روش از هیچ اندیکاتوری استفاده نمیشود و تنها با استفاده از دادههای قیمت، به پیش بینی آینده قیمت میپردازند. فاکتور مهم در این سبک پرایس اکشن، توجه به عرضه و تقاضا است.

3) Lance Beggs

پرایس اکشن در این سبک بر شناخت ماهیت حرکات قیمت و یافتن موقعیتهای معاملاتی متمرکز است. پرایس اکشن لنس بگز بر اساس واقعیت بازار صورت میگیرد که هدف اصلی آن معامله در جهت روند اصلی بازار است.

مزایای پرایس اکشن price action

همانطور که پیشتر اشاره کردیم، پرایس اکشن یکی از بهترین سبکهای معاملاتی است که توسط معاملهگران استفاده میشود. این سبک معاملاتی مزایای بسیار زیادی دارد و به همین جهت مورد توجه قرار گرفته است. بنابراین اگر شما هم قصد استفاده از price action را دارید باید مزایای این سبک را بدانید. بهطور کلی مزایای سبک پرایس اکشن به شرح زیر است:

- استفاده از این سبک معاملاتی آسان است و به شما این امکان را میدهد که با مطالعهی نحوه تغییر قیمت در گذشته تصمیمات هوشمندانهتری در مورد روندهای پیش رو بگیرید.

- پرایس اکشن یک سبک معاملاتی پر کاربرد است که میتوان از آن در بازههای زمانی متنوع و در بازارهای مالی مختلف استفاده کرد.

- price action انعطافپذیری بالایی دارد و به شما این امکان را میدهد که بتوانید داراییهای مختلف را با آن آنالیز و یک سبد معاملاتی جذاب برای معاملات خود انتخاب کنید.

- این سبک معاملاتی به شما کمک میکند که دید بهتری نسبت به بازار داشته باشید.

- این روش به شما کمک میکند تا در زمان واقعی معامله کنید زیرا از شاخصهای فنی استفاده نمیشود.

- اصول اصلی معاملات پرایس اکشن مانند روندها، حمایت و مقاومت از سالها پیش مورد آزمایش قرار گرفتهاند و بسیار خوب عمل میکند.

- با استفاده از مفهوم حمایت و مقاومت که قلب و ستون فقرات معاملات قیمت است، میتوانید مناطق تقاضا و عرضه مناسب را مشاهده کنید و به راحتی سطوح ورود و خروج را برای معاملات خود شناسایی کنید.

معایب پرایس اکشن price action

پرایس اکشن در کنار مزایای بسیار زیادی که دارد، معایب خاص خود را هم دارد. این کار به شما کمک میکند که دید بهتری نسبت به price action داشته باشید و بهصورت هوشمندانه از آن استفاده کنید. بهطور کلی از معایب سبک پرایس اکشن میتوانیم به موارد زیر اشاره کنیم:

- پرایس اکشن به تنهایی کافی نیست و برای کسب نتیجه مطلوب باید از استراتژیهای دیگر نیز استفاده کنید.

- یادگیری سبک معاملاتی price action نیاز به زمان زیادی دارد و بدون داشتن مهارت کافی نمیتوانید نتیجه درستی از آن بگیرید.

- پرایس اکشن اغلب سیگنالهای متفاوتی در بازههای زمانی مختلف میدهد که ممکن است برای تازه واردان سردرگمی ایجاد کند..

- استفاده از پرایس اکشن همیشه سیگنالهای درستی را به شما نمیدهد (هیچ استراتژی وین ریت ۱۰۰ ندارد). اینطور نیست که بتوانید از هر معاملهای که انجام میدهید درآمد کسب کنید، بنابراین باید یاد بگیرید که با سیگنالهای نادرست بمانید.

- تعداد فرصتهایی که در پرایس اکشن به دست میآورید در مقایسه با معاملات بر اساس اندیکاتورها بسیار کم خواهد بود. پس باید مطمئن شوید که منتظر فرصت مناسب خواهید بود و سپس به آن عمل کنید. از این رو اغلب گفته میشود که معاملات پرایس اکشن یک بازی انتظار است و نیاز به صبر دارد.

معرفی انواع الگوها و ستاپهای پرایس اکشن

الگوها و ستاپهای متنوعی در سبک معاملاتی پرایس اکشن وجود دارد. با شناخت این موارد میتوانید استفاده بهتری از price action داشته باشید و معاملات خود را با کیفیت بهتری انجام دهید. در ادامه الگوها و ستاپهای پرایس اکشن را همراه با جزئیات برای شما شرح خواهیم داد.

الگوها

برخی از مهمترین الگوهای پرایس اکشن عبارتند از:

الگوی اینساید بار (Inside Bar)

اینساید بار یکی از الگوهای شناختهشدهی پرایس اکشن است که تعادل قیمت را نشان میدهد. معمولا از این الگو در بازههای زمانی میان مدتی از جمله روزانه و هفتگی استفاده میشود تا ریسک معاملات کاهش پیدا کند. الگوی اینساید بار از الگوهای دو کندلی است و معاملهگران با استفاده از آن میتوانند معاملات هوشمندانهای انجام دهند.

الگوی پین بار (Pin Bar)

پین بار یکی از الگوهای معاملاتی قدرتمند است که برای اولین بار توسط فردی به نام نایل فولر استفاده شد. این الگو قدرت و دقت بالایی دارد و در تشخیص روند بازار مورد استفاده قرار میگیرد. الگوی پین بار حاوی یک کندل با بدنهای کوتاه و سایه بلند است. معمولا الگوهای پین بار از تغییر روند بازار خبر میدهند و معاملهگران با تشخیص آن میتوانند معاملات سودآوری داشته باشند.

الگوی انگلفینگ (Engulfing Pattern)

انگلفینگ یکی از الگوهای مهم موجود در بازار است که زیاد اتفاق میافتد. الگوی انگلفینگ شامل دو کندل مخالف هم است که کندل اول آن کندلی با بدنه کوچک بوده و کندل دوم بدنه بزرگی دارد. با بسته شدن کندل دوم روند قیمتی تغییر پیدا میکند و شما میتوانید وارد معامله شوید.

الگوی هد اند شولدرز (head and shoulders)

الگوی هد اند شولدرز یکی از الگوهای سرشناس بازار است که بهعنوان الگوی سر و شانه نیز شناخته میشود. الگوی هد اند شولدرز شباهت زیادی به سر و شانه انسان دارد. این الگو نشاندهنده تغییر روند است و در صورتی که تاییدیه بگیرید، میتوانید برای ورود به معامله اقدام نمایید.

ستاپها

برخی از مهمترین ستاپهای پرایس اکشن عبارتند از:

ستاپ بریک اوت (Breakout)

بریک اوت زمانی رخ میدهد که قیمت یک دارایی یک سطح روانی مهم را شکسته و از آن عبور کند. در چنین شرایطی مشخص میشود که قیمت یک دارایی تمایل دارد به چه سمتی حرکت کند.

ستاپ پولبک (Pullback)

پولبک به معنای برگشت است و سعی میکند که قیمت یک دارایی را به روند قبلی خود برگرداند. پولبک پس از شکست یک سطح حمایتی یا مقاومتی شکل میگیرد و مهر تاییدی برای ادامه حرکت صعودی یا نزولی است.

ستاپ فیک بریک اوت (Fake Breakout)

ستاپ فیک بریک اوت زمانی نمایان میشود که قیمت به سطح حمایتی یا مقاومتی برخورد کرده و کمی از آن عبور کند. در ابتدا معاملهگران تصور میکنند که شکست اتفاق افتاده است ولی واقعیت چنین نیست.

ستاپ ساپورت و رزیستنس فیلیپ (Flipping support and resistance)

چرخش سطوح حمایت و مقاومت مفهومی در تحلیل تکنیکال است که در آن نقش سطوح حمایت و مقاومت قبلی در صورت شکستن یا پیشی گرفتن، معکوس میشود. برای مثال حمایتی که از قبل مشخص شده بود، پس از ریزش و شکست ناحیه به مقاومت پیش روی قیمت تبدیل میشود.

اهمیت شناخت الگوها در پرایس اکشن

پرایس اکشن یکی از جذابترین سبکهای معاملاتی است که الگوهای متنوعی دارد. الگوهای price action شباهت زیادی به یکدیگر دارند و در صورتی که اشتباه تشخیص داده شوند میتوانند موجبات ضررهای سنگینی را برای معاملهگران فراهم کند. بنابراین شما باید الگوهای پرایس اکشن را به خوبی بشناسید و از آنها به درستی استفاده کنید. برای نتیجهگیری بهتر از این سبک معاملاتی علاوه بر شناخت الگوها باید آنها را در زمان مناسب به کار ببرید.

الگوی جعلی در پرایس اکشن

الگوی جعلی توسط معاملهگرانی که قدرت زیادی دارند در بازارهای مالی ایجاد میشوند. هدف از ایجاد الگوهای جعلی فریب معاملهگران مبتدی است. زمانی که این الگو ایجاد میشود بسیاری از معاملهگران فریب میخورند و افراد پشت پرده با برگشت قیمت دارایی سود بزرگی به دست میآورند.

برای شناسایی الگوی جعلی در پرایس اکشن باید مهارتهای خود را ارتقا دید و به مواردی همچون اینساید بار و پین بار توجه کنید. با آموزش و تمرین میتوانید الگوهای جعلی را بهراحتی شناسایی کرده و سود قابل توجهی از معاملات خود به دست آورید.

مقایسه سبک معاملاتی پرایس اکشن با بقیهی سبکهای معاملاتی

هر یک از سبکهای معاملاتی ویژگیهای خاص خود را دارند و استفاده درست از آنها باعث میشود که تریدرها بتوانند معاملات پرسودی داشته باشند. سبک معاملاتی پرایس اکشن نسبت به سایر سبکها متفاوت است، چون در آن اثری از ابزارهای متنوع و چارت شلوغ نیست. این در حالی است که در سایر سبکهای معاملاتی یک چارت شلوغ با ابزارها و اندیکاتورهای مختلف وجود دارد.

شلوغ بودن چارت هیچ تاثیری در تحلیل درست ندارد چه بسا ممکن است شما را گمراه کند. در عوض با استفاده از پرایس اکشن تنها روی روند تغییر قیمت دارایی متمرکز میشوید تا بتوانید روند احتمالی بازار در آینده را تشخیص دهید. در واقع شما با استفاده از آن میتوانید دید بهتری نسبت به چارت داشته باشید و معاملات خود را بهصورت هوشمندانهتری انجام دهید.

پرایس اکشن فقط بر حرکت قیمت یک دارایی در بازه زمانی معاملاتی شما، متکی است. به عبارت دیگر، تحلیل تکنیکال در تلاش است تا نظم را در دنیای به ظاهر آشفته بازارهای مالی پیدا کند. در حالی که پرایس اکشن به معاملهگر اجازه میدهد تا با شناسایی شاخصهای پرایس اکشن و عمل بر روی آنها، رویکرد معاملاتی دقیقتری را انتخاب کند.

روش تحلیلی پرایس اکشن

در پرایس اکشن معاملهگر به جای تکیه بر شاخصهای فنی، بازار را تحلیل میکند و بر اساس حرکتهای اخیر و واقعی قیمت تصمیمگیری میکند. از آنجایی که فاکتورهای تحلیل فاندامنتال را در پرایس اکشن جایی ندارد، تنها بر حرکتهای اخیر و گذشته قیمت تمرکز دارد و به ابزارهای تحلیل تکنیکال وابسته است.

با تحلیل از دیدگاه معاملهگر پرایس اکشن، زمانی که خریداران علاقه بیشتری به یک دارایی خاص داشته باشند، از نظر روانی مایلند هر آنچه را که فروشندگان ارائه میدهند، بپردازند. در نهایت، اگر علاقه خرید ادامه یابد، قیمتها به سمت بالا رفته و در نتیجه یک روند صعودی در نمودار ایجاد میشود. در یک توضیح سادهتر، قیمت موازی با تقاضای بازار حرکت میکند.

در نهایت، تجزیه و تحلیل نمودارهای قیمت به معامله گران کمک میکند تا دو چیز را تعریف کنند:

- سطوح هدف برای ورود و خروج یک موقعیت معاملاتی

- موارد مربوط برای مدیریت سرمایه و ریسک

هدف اصلی از معاملات پرایس اکشن، توصیف وضعیت بازار (روند یا رنج) است. بر اساس این اطلاعات، سرمایه گذاران میتوانند یک استراتژی معاملاتی برای زمانبندی بازار ایجاد کنند. پرایس اکشن برای همه انواع سبکهای معاملاتی قابل استفاده است. چرا که میتوان در تمام بازههای زمانی با آن تحلیل کرد. بنابراین، معامله گران بلند مدت یا کوتاه مدت میتوانند از این رویکرد سود ببرند.

فازهای نمودار

هر نمودار شامل پنج مرحله زیر است:

روندها

اگر قیمت در یک دوره افزایش یابد، به آن بازار صعودی یا فقط یک روند صعودی میگویند. اگر قیمت به طور مداوم کاهش یابد، به آن بازار نزولی، فروش یا روند نزولی میگویند.

اصلاحات

اصلاحات حرکات کوتاه قیمت بر خلاف جهت روند غالب است. در طی یک روند صعودی، اصلاحات، فازهای کوتاه مدتی هستند که در آن قیمت کاهش مییابد. قیمت همیشه در طول مراحل روند در یک خط مستقیم در یک جهت حرکت نمیکند، بلکه دائماً در به اصطلاح امواج قیمتی بالا و پایین میرود.

ادغامها

تثبیتها فازهای رنج هستند. در طول یک مرحله رنج، قیمت در یک کانال قیمتی به سمت و سوی مشخصی حرکت میکند و هیچ انگیزهای برای شروع روند وجود ندارد.

برک آوتها

اگر نسبت قدرت بین خریداران و فروشندگان در طول ادغام تغییر کند و یک طرف از بازیگران بازار اکثریت را به دست آورد، شکست از چنین مرحلهای رخ میدهد. سپس قیمت روند جدیدی را آغاز میکند. بنابراین، شکستها پیوندی بین ادغام و روندهای جدید هستند.

معکوس شدن روند

اگر یک اصلاح برای مدت طولانی ادامه یابد و اگر شدت آن افزایش یابد، اصلاح نیز میتواند به معکوس شدن کامل روند منجر شود و روند جدیدی را آغاز کند.

اگرچه توالی و قدرت تک تک فازهای نمودار میتواند بسیار متفاوت باشد، هر نموداری قطعا شامل این مراحل است. اگر این فازها را به طور جامع درک کنیم، تجزیه و تحلیل قیمت تقریبا ساده میشود.

نکات مهم معامله به روش پرایس اکشن

مهمترین نکاتی که هنگام معامله به سبک پرایس اکشن باید رعایت کنید عبارتند از:

بهبود بخشیدن به استراتژی معاملاتی

برای افزایش شانس یک موقعیت معاملاتی موفق، کورکورانه وارد معاملات در مناطق حمایتی و مقاومتی نشوید. بهتر است منتظر عوامل تاییدی بیشتری باشید. به عنوان مثال، اگر یک الگوی کلاسیک مانند ساختار سر و شانه یا یک دبل تاپ در سطح حمایت و مقاومت ظاهر شود، این میتواند شانس معامله شما را افزایش دهد.

معامله همانند حرفهایها

برای معاملهگر حرفهای بسیار آسان است که تخمین بزند که معامله گران آماتور کجا وارد معاملات میشوند و زمانی که یک الگوی پرایس اکشن شکل میگیرد، استاپ معامله آنها فعال میشود. به این دلیل که اکثر آماتورها به یک شکل معامله کرده و دید آنها به نمودار یکسان است. در مقابل حرفهایها از آماتورها برای تولید نقدینگی بیشتر استفاده میکنند.

خطوط روند

معامله گران مبتدی در مورد نحوه رسم خطوط روند دچار سردرگمی میشوند. زیرا خطوط روند بسیاری میتواند در یک بازه قیمتی وجود داشته باشد. بنابراین بهتر است خطوط روند را با شکستهای افقی ترکیب کنید. این کار باعث میشود معامله شما دقیقتر باشد. بنابراین، هنگامی که قیمت خط روند را میشکند، فقط زمانی که قیمت یک کف یا سقف جدید تشکیل میدهد، وارد معامله شوید.

حمایتها و مقاومتها

حمایت و مقاومت نشان دهنده سطوح مهم قیمت هستند. زیرا اگر قیمت به طور مداوم مجبور به برگشت در همان سطح شود، این سطح باید قابل توجه باشد و توسط بسیاری از بازیگران بازار برای تصمیمات معاملاتی خود استفاده شود.

تحلیل تکنیکال مرسوم میگوید: هر چه قیمت بیشتر به سطح خاصی از حمایت یا مقاومت برسد، آن قویتر میشود. با این حال، این موضوع همیشه نمیتواند درست باشد.

هر بار که قیمت به سطح حمایت یا مقاومت میرسد، تعادل بین خریداران و فروشندگان تغییر میکند. هر زمان که قیمت در طول یک روند صعودی به مقاومت برسد، فروشندگان بیشتری وارد بازار شده و وارد معاملات فروش خود میشوند. اگر قیمت دوباره به همان سطح مقاومت برسد، فروشندگان کمتری آنجا منتظر خواهند ماند. مقاومت به تدریج تضعیف میشود تا زمانی که خریداران دیگر با مقاومت مواجه نشوند و قیمت بتواند به سمت بالا بشکند و روند صعودی را ادامه دهد.

ما میتوانیم این پدیده را زمانی مشاهده کنیم که یک مقاومت ضعیف شده و قیمت بتواند در هر بار با سرعت بیشتری به سطح مقاومت بازگردد. این نشان میدهد که فروشندگان کمتری هر بار علاقهمند به فروش در سطح مقاومت هستند. در این حالت، سطح مقاومت به طور فزایندهای ضعیفتر میشود. در نهایت، قیمت از سطح مقاومت عبور کرد و یک روند صعودی گسترده ظاهر شد.

پرایس اکشن، یک سبک قدرتمند

وقتی نوبت به معامله در بازارهای مالی میرسد، این نقل قول سرمایه گذار و نویسنده مشهور آمریکایی، هوارد مارکز را به خاطر بسپارید:

هیچ فرمول جادویی برای همیشه برتر بودن وجود ندارد.

در نهایت، شما باید ببینید که کدام سیستم و سبک برای شما بهتر کار میکند و بر اساس آن باید تصمیم بگیرید که سبک معامله پرایس اکشن برای شما مناسب است یا خیر. هرگز به این فکر نکنید که یک شبه میلیاردر شوید یا پول زیادی به دست آورید، زیرا این اتفاق هرگز نخواهد افتاد!

پرایس اکشن بیشتر بر اساس حرکات قیمت است و در آن از اندیکاتورها خیلی استفاده نمیشود.

بله پرایس اکشن بیش از ۲۵۰ سال است که مورد استفاده معامله گران قرار گرفته است.

پرایس اکشن از تحلیل تکنیکال استفاده میکند. بنابراین برای افرادی که به تحلیل تکنیکال علاقه دارند مناسبتر است.

-

ممنون

آیا این نظر برایتان مفید بود؟-

سلام و احترام

سپاس از همراهی شما

پایدار باشیدآیا این نظر برایتان مفید بود؟

-